東証マザーズ指数の下げが止まりません。

マザーズ市場はメルカリなど、いわゆる日本の新興企業が上場している市場です。

上場企業数は令和4年2月25日時点で430社。

アメリカのNASDAQ(ナスダック)市場と対比されることが多くて、NASDAQ指数の動きに影響を受けることもままあります。

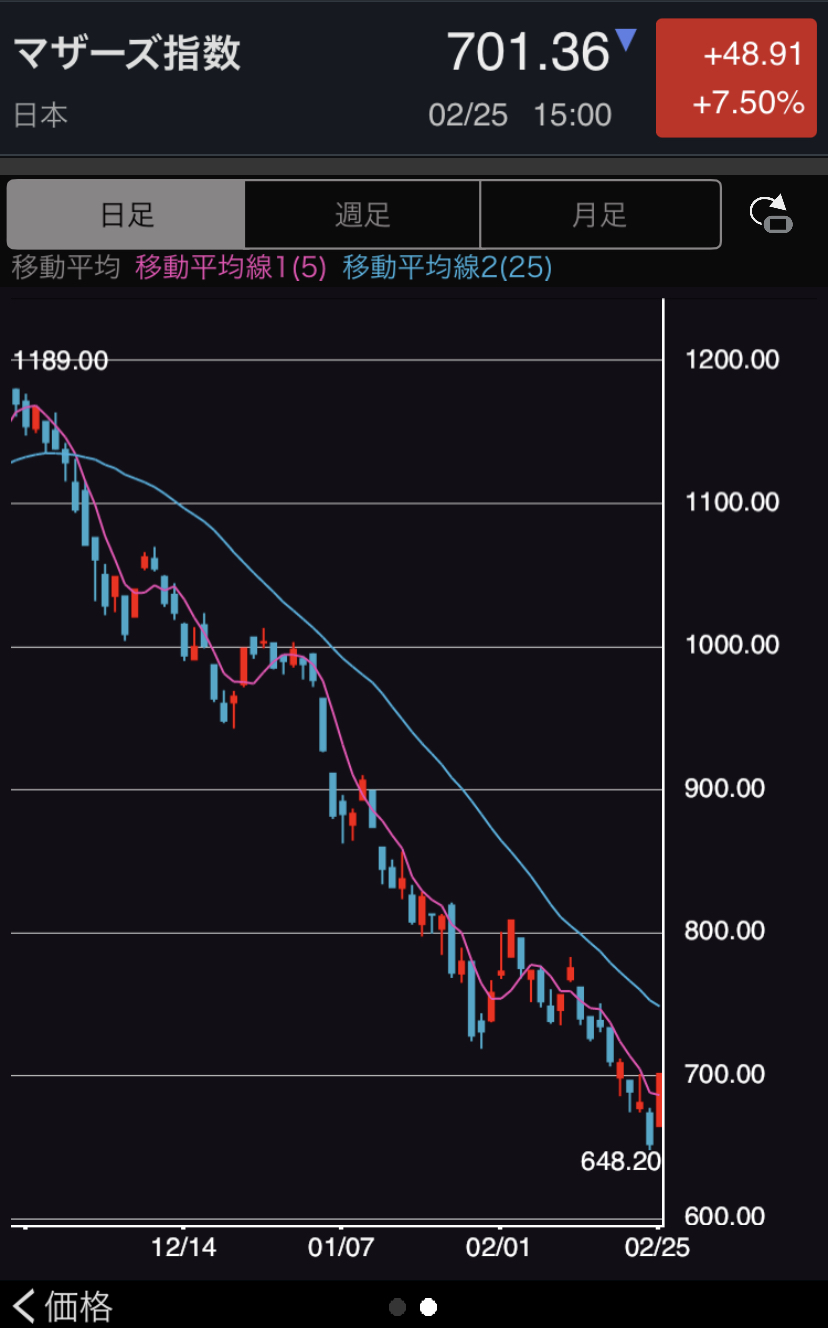

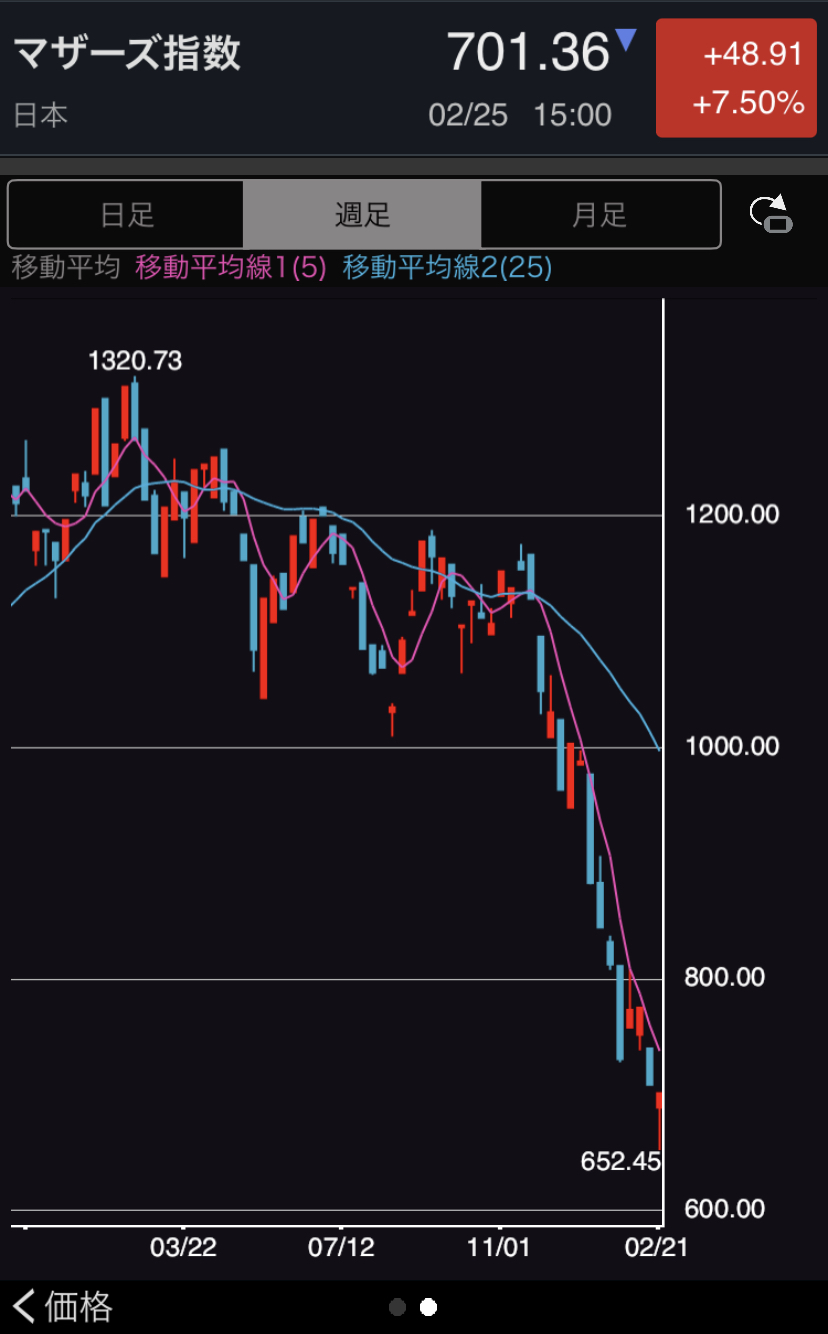

このマザーズ市場の動きを示すマザーズ指数が、昨年2月16日につけた1320.73から一貫して下げ続け、ついに今年2022年2月24日には648.20まで下落して半値以下となりました。

直近の高値である2021年11月17日のザラ場(取引時間中)高値1,189からみても、54%の水準。こちらもまあほぼ半値ですね。

(ちなみに史上最高値は2006年8月24日の2799.06、これはいまだに抜けないどころかはるか遠くの数字。これも問題といえば問題ですね)

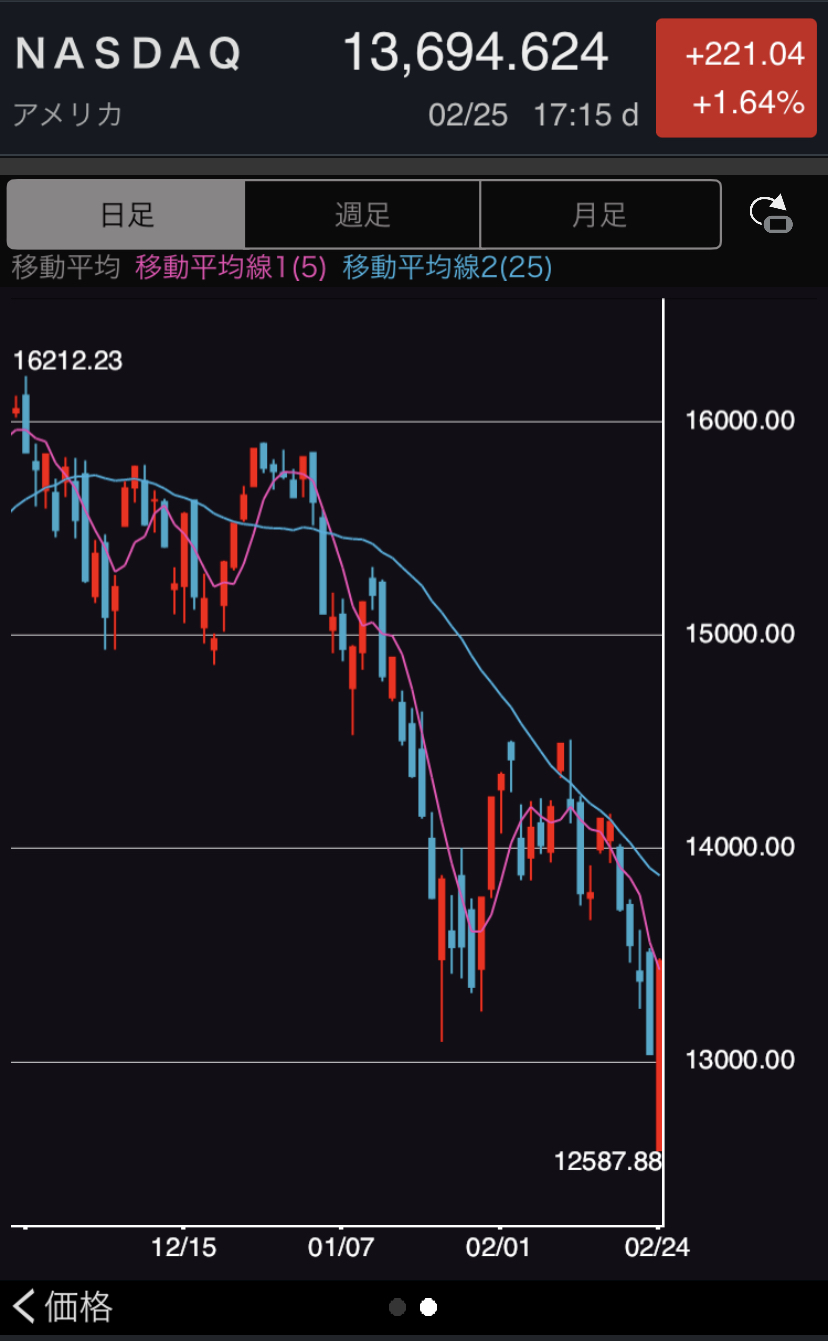

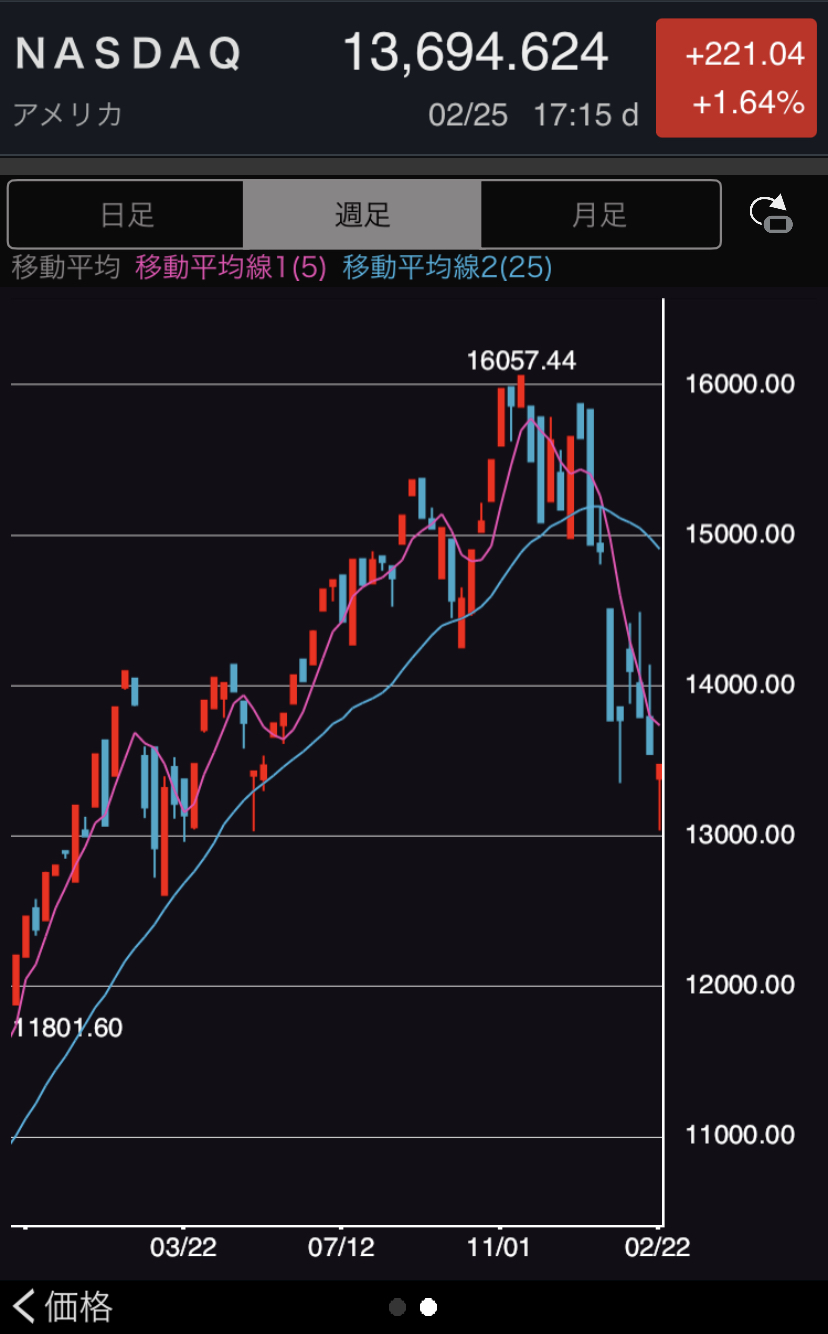

比較されるNASDAQはどうかというと史上最高値は2021年11月22日につけた16212.23。直近安値は2月24日の12587.88。 下落率にして約23%です。

どうしてこんなにきつい下げになったんでしょうか。

これから回復する見込みはあるのでしょうか。

今日はこの二点をNASDAQの動きと対比しながら探ってみようと思います。

まず下げの要因から考えてみましょう。NASDAQと対比しますね。

直近高値をマークしたのはマザーズが2021年11月17日、NASDAQが11月22日。

チャートを比較してみましょう。

①マザーズ(日足)、②NASDAQ(日足)、③マザーズ(週足)、④NASDAQ(週足)です。

マザーズ(日足)

NASDAQ(日足)

マザーズ(週足)

NASDAQ(週足)

NASDAQが一旦は回復の兆しをみせたのに対し、マザーズはすべり台のようにほぼ一直線で下落しています。

NASDAQが下げた理由というのは明確で、これはアメリカの金融政策の転換、つまり金利の引き上げです。

NASDAQ上場企業というのはハイテク銘柄が多く、借り入れによる金利負担が高いため金利の動向に非常に敏感な市場です。

新興市場の銘柄というのは将来の成長を見越して買われますから、どうしても割高、つまりPERが高くなります。(現在20-25%水準。)

つまり「この企業が成長する」と考えれば、その企業の何年も先の利益を想定して、その水準まで買われるわけですね。

事実、野村アセットマネジメントの作成したデータによれば、NASDAQ指数とEPS(一株当たり利益)がきれいに連動していて、「企業の利益が上がればNASDAQ指数も上昇する」という関係が明確に実証されているんです。

メカニズムがはっきりしているんですね、NASDAQは。

ところが日本の場合はどうかというと、NASDAQが上がったから東京も新興市場のマザーズが上がるという色合いが強くて、企業利益とマザーズ指数が関係するどころか企業利益に関係なく買われるという側面があります。

まあ、買う人 > 売る人 = 株価上昇

ですからね。上がればいい、儲かればいい、理由は後からなんとでも付けられる、てところでしょうか。

ちなみにマザーズ市場で時価総額トップのメルカリは、2月25日終値で算出して5,194億円(高値の半値水準です)、マザーズ市場全体の時価総額が6兆円を切りましたから約9%を占めるわけです。

「メルカリ下げればマザーズ下げる」

という話なんですね。

じゃそのメルカリの株価(日足)の動きと決算データを見てみましょうか。

メルカリの株価(日足)

メルカリの決算データ

マザーズ指数と全く同じ動きをしているのがわかりますね。見ていただきたいのは上のグラフ(日足)です。

関連会社を含めた連結決算ベースですが、配当ゼロ。やっと黒字になったのでなんとかPERは計算できますが238.34倍。

この業界は広告宣伝にかなりのお金をかけますし人件費もかさみます。新しい事業展開も行っていますから単純に赤字と評価するわけにはいかないんですが…

おそらく投資家が評価しているのは「売上の伸び」と「赤字から黒字への転換」でしょう。

これは認めてもいいと思います。

でもね…

現在の株価水準が仮に妥当だと評価しても… 高値7,390円まで買えますか???

ちょっと私にはできませんね。

これがマザーズ銘柄を象徴する動きなんだと思います。日本の新興市場は往々にしてこうした傾向が見られます。

マザーズ指数が2006年の高値に遠く及ばないというのがその証拠です。

さて、ではマザーズとNASDAQの動きはどうなるでしょうか。

正直なところ、指数自体は下げすぎの反動で、両市場ともある程度は戻ると思います。とくにNASDAQは。

そこから先は銘柄ごとの選別がはっきりしてくるのではないかと思います。

今回の金利上昇によって、アメリカ企業の業績の長期的な見通しがどうなるのかというのは、まだまだこれからだと思うんですね。

ですから少々時間がかかってもいずれは回復基調になると考えています。

しかしマザーズは…

正直なところこういう食い荒らし方では、マザーズ指数は上昇しても一時的なものになる可能性は高いと思います。

個別銘柄の選定も厳しくなるでしょうね。

たとえばメルカリは私も利用したことがありますのでわかるのですが、今行っている事業拡大や物流部門への投資はなるほどごもっともと評価できます。

しかしこれ以上の株価を期待するならば、新しい発想でのビジネス展開、新しい収益の柱が出てこないと難しいのではないでしょうか。

今の財務内容ではこれ以上の値段では買えないですね。

買う人 > 売る人 = 株価上昇

いつまでもこれに頼っていてはダメだと思うんですね。

さて、少々辛口の評価になりましたが、過去新興市場マーケットが崩れたケースを何度も見てきて感じることは、「あまりにも根拠のない値段まで買われた株はなかなか救われない 」

ということです。

その値段まで買える根拠があったのか? ということですね。

上がっているときはそれが目に入りません。

下がって初めてそれがわかります。

ちなみに海外投資家は、今年に入ってから1月最終週を除いて一貫して売り越しです。年明けから2月第3週まで、差し引きトータル687億円売り越しています。

ちゃんと見るべきところを見てるんですね。

今後の動きを注視しましょう。